Sự Chuyển Dịch Trong Hành Vi Tài Chính: Thách Thức Và Cơ Hội Cho Nhà Đầu Tư Việt

Ngày 08/07/2025, Công ty Quản lý Quỹ Thiên Việt (TVAM) đã công bố Báo cáo khảo sát 2025 với chủ đề ‘Thực trạng và Nhu cầu của người Việt về Quản lý tài sản Cá nhân’. Khảo sát này đã chỉ ra một thực trạng đáng quan tâm là mặc dù có đến 88% nhà đầu tư kỳ vọng mức lợi nhuận trên 7%/năm, trong đó 42% mong đợi mức sinh lời đột phá từ 15-30%/năm, nhưng phần lớn danh mục của họ vẫn tập trung vào các ‘bến đỗ’ quen thuộc như tiết kiệm, vàng và bất động sản.

Khảo sát của TVAM cũng cho thấy có tới 75% nhà đầu tư chỉ tập trung vào 2-3 kênh đầu tư, thay vì chủ động phân bổ tài sản đa dạng. Điều này phản ánh tâm lý e ngại rủi ro và thiếu định hướng trung dài hạn, ngay cả ở nhóm nhà đầu tư có năng lực tài chính và sở hữu tài sản tích lũy lớn.

Ông Nghiêm Xuân Huy, Nhà sáng lập kiêm Tổng Giám đốc Finhay, cho rằng có bốn rào cản chính khiến nhà đầu tư ngần ngại bước từ tiết kiệm sang đầu tư. Đó là tâm lý an toàn, sự thiếu hụt kiến thức tài chính bài bản, lo ngại rủi ro ngắn hạn và sự thiếu vắng một nền tảng dẫn dắt đủ dễ hiểu và dễ làm.

Sự e dè với công nghệ cũng thể hiện rõ trong thái độ với các giải pháp công nghệ. Dịch vụ quản lý tài sản số vẫn còn rất mới mẻ, chỉ 36% người được hỏi biết đến hình thức này và trong số đó chỉ 16% từng sử dụng. Tuy nhiên, cánh cửa cho nền tảng số không hoàn toàn đóng lại, theo TVAM, nhà đầu tư vẫn đánh giá cao khả năng theo dõi danh mục thời gian thực, cảnh báo rủi ro và gợi ý phân bổ tự động.

Các chuyên gia cho rằng ‘chìa khóa’ để giải quyết nghịch lý của nhà đầu tư Việt nằm ở mô hình hybrid (kết hợp). Công nghệ sẽ đóng vai trò là công cụ giúp theo dõi, phân tích và tự động hóa, nhưng yếu tố con người như chuyên gia tư vấn vẫn là không thể thiếu.

Sự chuyển dịch trong hành vi tài chính không chỉ đến từ nhà đầu tư mà còn được thúc đẩy bởi sự khác biệt thế hệ. Dưới góc nhìn của ngân hàng, ông Từ Tiến Phát, Tổng Giám đốc Ngân hàng TMCP Á Châu (ACB), chỉ ra sự đối lập rõ rệt giữa Gen X và Gen Z trong cách tiếp cận tài chính. Ông Phát cho rằng đây vừa là thách thức, vừa là cơ hội buộc các định chế tài chính phải thay đổi, chuyển mình thành ‘đối tác tài chính trọn đời’ thay vì chỉ là nơi giữ tiền.

Ở góc độ fintech, ông Đỗ Quang Thuận, Phó Tổng Giám đốc Tập đoàn MoMo, cho biết người dùng ngày càng chi tiêu có chủ đích và công nghệ đang dần thay đổi cách người dùng tương tác với tiền.

Nhìn ra khu vực, bà Nguyễn Anh Viễn Phương, Giám đốc khối Khách hàng ưu tiên, Standard Chartered Việt Nam, nhận định Việt Nam có nhiều điểm tương đồng với các thị trường đang phát triển. Tuy nhiên, sự khác biệt nằm ở chỗ tỷ lệ tiết kiệm còn cao, ưu tiên vàng và bất động sản thay vì cổ phiếu hay các quỹ đầu tư như ở thị trường phát triển hơn. Bà Phương đánh giá Việt Nam đang ở giai đoạn chuyển tiếp quan trọng với tiềm năng phát triển tài chính cá nhân rất lớn.

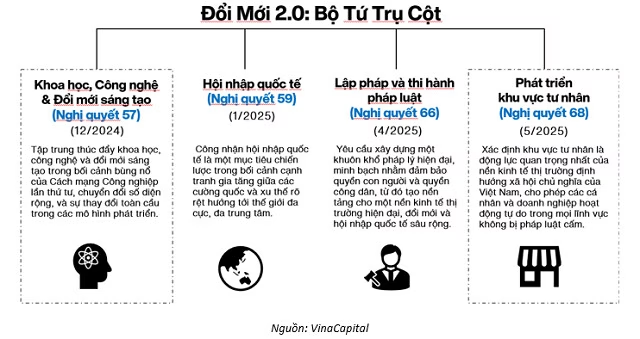

Tương lai của tài chính cá nhân đang đến gần, và việc thích nghi với sự thay đổi này là điều cần thiết cho cả nhà đầu tư và các định chế tài chính. Cạnh đó, sự phát triển của công nghệ cũng như sự thay đổi trong hành vi tài chính của người dùng sẽ tạo ra những cơ hội mới cho thị trường.

Thông tin chi tiết về báo cáo khảo sát của TVAM có thể được tìm thấy tại https://www.tvam.vn/. Thêm vào đó, để hiểu rõ hơn về các dịch vụ quản lý tài sản số, người dùng có thể tham khảo thông tin trên các nền tảng fintech và các trang web của các công ty quản lý quỹ.